マイホーム

憧れのマイホームをご購入するには、ご購入金額のほかに様々な諸費用が掛かります。ローンの返済も長期にわたるため、計画的に準備しましょう。

マイホーム購入にかかる費用は?

-

マイホームの購入を考えているのですが、どのくらいの費用が掛かりますか?

-

マイホームの購入は人生で最も大きな買い物といわれています。

費用感をしっかり調べて、計画的に購入しましょう。

マイホームの購入にかかる費用

-

- 注文住宅

- 3,717万円

-

- マンション

- 4,848万円

-

- 土地付注文住宅

- 4,694万円

-

- 中古住宅

- 2,704万円

-

- 建売住宅

- 3,719万円

-

- 中古マンション

- 3,157万円

出典:住宅金融支援機構「2022年度 フラット35利用者調査」

-

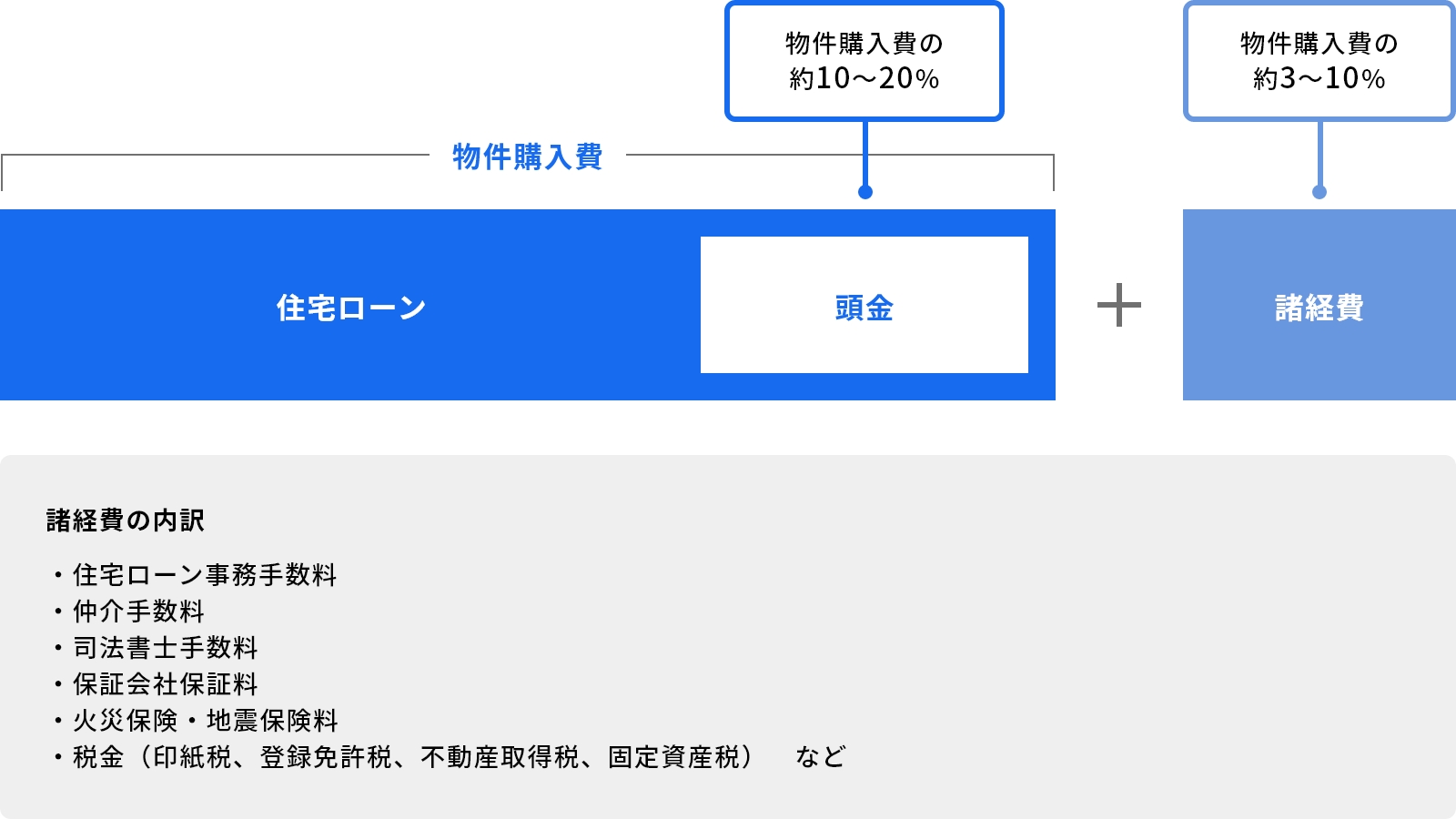

購入時には物件購入費の10~20%ほどの頭金を用意しておくことをおすすめします。

その他にも諸経費が必要となりますので準備をしておきましょう。

マイホーム購入時には

頭金や諸経費も必要

-

頭金と諸費用でもかなりのお金が必要になってきますね。

早いうちから貯蓄して準備しておくことが大切なんですね。 -

ろうきんでは「定期預金」「積立型預金」など、様々な商品を提供しております。また、財形住宅は利息が非課税でお得です。

ご自身の目的にあった方法で計画的に貯蓄しましょう。

無理のない住宅ローンを組むには?

-

住宅ローンの返済額はどのくらいになるんだろう。

無理のない金額にしたいけど、目安はあるのかな。 -

住宅ローンの年間返済額の目安として、一般的に年収の25%以内にすることが望ましいとされています。

以下の式から設定した返済額が安全圏にあるか求められますので、計算してみましょう。

無理のないローン

返済金額の求め方

年間返済額 ÷ 年収 × 100 = 返済比率

(例) 年収400万円で毎月のローン返済額を8万円(年間返済額96万円)とする場合 96万円÷400万円×100=24%となり、安全圏内であると言えます。

-

なるほど、返済比率に納まっているかどうかを目安に、住宅ローンの返済額を考えてみればいいんですね。早速やってみます!

-

更に、どの金利タイプを選ぶかも重要になります。

様々なタイプがありますので、ライフプランに合わせてお選びください。

金利タイプ一覧

-

北陸ろうきんでは、当初期間引下げ型の住宅ローン「まるっと500α」と、全期間引下げ型の「まるっと500」があり、ライフプランに合わせて金利タイプをお選びいただけます。

また、住宅資金と合わせて生活資金(家具、家電、自動車費用等)として最高500万円までご利用いただけるのでとても便利です!

リフォーム予算と実費用は?

-

今後ライフイベントに合わせてマイホームをリフォームしたり、メンテナンスしていく必要が出てくると思うのですが、費用はどのくらいかかってきますか?

-

長く住むためにも、リフォームやメンテナンスは大切ですよね。

ただ、いざ行おうとするとリフォーム箇所が増えたり、設備のグレードアップを考えたりなどして予算より費用が増える人も多いようです。

費用感を確認して、備えておくと安心できますよ。

リフォームの平均費用

出典:一般社団法人 住宅リフォーム推進協議会「2022年度 住宅リフォームに関する消費者(検討者・実施者)実態調査 結果報告書」

主なリフォーム箇所

-

- トイレ

-

- 浴室・洗面所

-

- キッチン

-

- 外壁

-

- 屋根

-

リフォームにもかなりお金がかかりますね。想定していた以上の出費になる可能性も高いのであれば、貯蓄が足りないことも出てくるかも…

-

そんな時はローンのご利用もご検討ください。

リフォームに関する様々なシーンにお使いいただける、「リフォームローン+α」がおすすめです。